Teoria portfelowa (Modern portfolio theory)

Jedna z najważniejszych i najbardziej wpływowych teorii ekonomicznych dotyczących finansów i inwestycji. MPT została opracowana przez Harry’ego Markowitza i opublikowana pod tytułem „Portfolio Selection” w Journal of Finance w 1952 roku.

Teoria ta opiera się na hipotezie Markowitza, że możliwe jest zaprojektowanie przez inwestorów optymalnego portfela w celu maksymalizacji zysków przy podjęciu wymiernej ilości ryzyka. Zasadniczo, inwestorzy mogą zmniejszyć ryzyko poprzez dywersyfikację przy użyciu metody ilościowej.

Nowoczesna teoria portfelowa mówi, że nie wystarczy spojrzeć na oczekiwane ryzyko i zwrot z jednej konkretnej akcji. Inwestując w więcej niż jeden walor, inwestor może czerpać korzyści z dywersyfikacji – przede wszystkim z obniżenia ryzykowności portfela. MPT kwantyfikuje korzyści płynące z dywersyfikacji, czyli nie wkładania wszystkich jajek do jednego koszyka.

Dla większości inwestorów ryzyko podejmowane przy zakupie akcji polega na tym, że stopa zwrotu będzie niższa niż oczekiwana. Innymi słowy, jest to odchylenie od średniej stopy zwrotu. Każda akcja ma swoje własne odchylenie standardowe od średniej, które współczesna teoria portfela nazywa „ryzykiem”.

Ryzyko w portfelu składającym się z różnych akcji będzie mniejsze niż ryzyko związane z posiadaniem jakiejkolwiek akcji, pod warunkiem, że ryzyko poszczególnych akcji nie jest ze sobą bezpośrednio powiązane. Rozważmy portfel, który posiada dwie ryzykowne akcje: jedną, która opłaca się, gdy pada deszcz i drugą, która opłaca się, gdy nie pada deszcz. Portfel zawierający oba aktywa będzie zawsze opłacalny, niezależnie od tego, czy pada deszcz, czy świeci słońce. Dodanie jednego ryzykownego aktywa do drugiego może zmniejszyć ogólne ryzyko portfela na każdą pogodę.

Innymi słowy, Markowitz pokazał, że inwestowanie nie polega tylko na wybieraniu akcji, ale na wyborze odpowiedniej kombinacji akcji, pomiędzy którymi można rozdysponować swoje nest egg.

Korzyści wynikające z Nowoczesnej Teorii Portfela (MPT) MPT jest użytecznym narzędziem dla inwestorów próbujących budować zdywersyfikowane portfele. W rzeczywistości, rozwój exchange traded funds (ETFs) sprawił, że MPT stała się bardziej istotna dając inwestorom łatwiejszy dostęp do różnych klas aktywów. Inwestorzy giełdowi mogą wykorzystać MPT do zmniejszenia ryzyka poprzez umieszczenie niewielkiej części swojego portfela w ETF-ach obligacji rządowych. Wariancja portfela będzie znacznie niższa, ponieważ obligacje rządowe mają ujemną korelację z akcjami. Dodanie niewielkiej inwestycji w obligacje skarbowe do portfela akcyjnego nie będzie miało dużego wpływu na oczekiwane stopy zwrotu ze względu na ten efekt redukcji strat.3 Podobnie, MPT może być wykorzystane do zmniejszenia zmienności portfela amerykańskich papierów skarbowych poprzez ulokowanie 10% w fundusz indeksowy lub ETF o małej kapitalizacji. Chociaż akcje o małej kapitalizacji są znacznie bardziej ryzykowne niż obligacje skarbowe same w sobie, często radzą sobie dobrze w okresach wysokiej inflacji, kiedy obligacje radzą sobie słabo. W rezultacie, ogólna zmienność portfela jest niższa niż portfela składającego się w całości z obligacji rządowych. Ponadto, oczekiwane stopy zwrotu są wyższe.

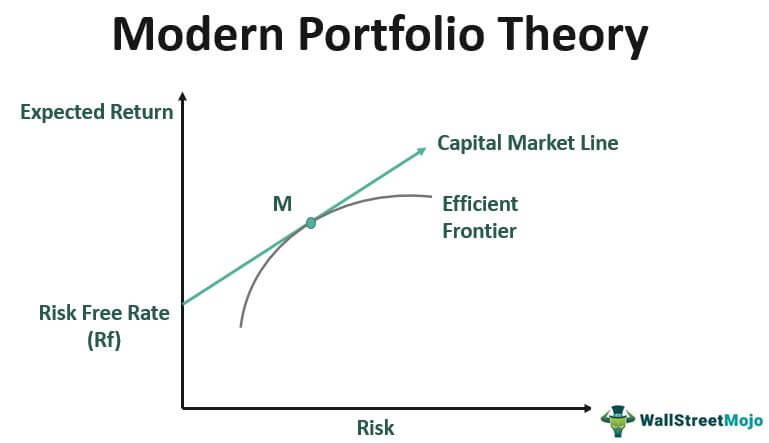

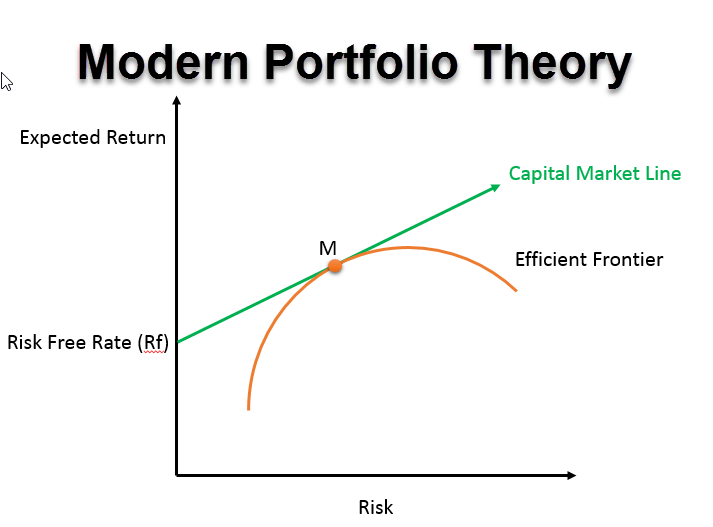

Nowoczesna teoria portfela pozwala inwestorom na konstruowanie bardziej efektywnych portfeli. Każda możliwa kombinacja aktywów, jaka istnieje, może zostać przedstawiona na wykresie, gdzie ryzyko portfela znajduje się na osi X, a oczekiwana stopa zwrotu na osi Y. Wykres ten pokazuje najbardziej pożądane portfele. Wykres ten ujawnia najbardziej pożądane portfele. Na przykład, załóżmy, że portfel A ma oczekiwaną stopę zwrotu na poziomie 8,5% i odchylenie standardowe 8%. Ponadto, załóżmy, że portfel B ma oczekiwaną stopę zwrotu 8,5% i odchylenie standardowe 9,5%. Portfel A zostanie uznany za bardziej efektywny, ponieważ ma taką samą oczekiwaną stopę zwrotu, ale niższe ryzyko.3

Możliwe jest narysowanie krzywej wznoszącej, która połączy wszystkie najbardziej efektywne portfele. Krzywą tę nazywa się efektywną granicą (efficient frontier). Inwestowanie w portfel znajdujący się poniżej tej krzywej nie jest pożądane, ponieważ nie maksymalizuje on zwrotów przy danym poziomie ryzyka.

Krytyka Nowoczesnej Teorii Portfelowej (MPT) Być może najpoważniejszą krytyką MPT jest to, że ocenia ona portfele w oparciu o wariancję, a nie ryzyko spadku. Dwa portfele, które mają ten sam poziom wariancji i zwrotów są uważane za równie pożądane w ramach nowoczesnej teorii portfelowej. Jeden portfel może mieć taką wariancję ze względu na częste małe straty. Z kolei drugi może mieć taką wariancję z powodu rzadkich spektakularnych spadków. Większość inwestorów wolałaby częste małe straty, które łatwiej byłoby im znieść. Postmodernistyczna teoria portfelowa (PMPT) próbuje ulepszyć nowoczesną teorię portfelową poprzez minimalizację ryzyka spadku zamiast wariancji.3

Często zadawane pytania Czym jest nowoczesna teoria portfelowa? Nowoczesna teoria portfelowa, wprowadzona przez Harry’ego Markowitza w 1952 roku, jest teorią konstrukcji portfela, która określa minimalny poziom ryzyka dla oczekiwanego zwrotu. Zakłada ona, że inwestorzy będą preferować portfel o niższym poziomie ryzyka w stosunku do portfela o wyższym poziomie ryzyka przy tym samym poziomie zwrotu. Centralną częścią nowoczesnej teorii portfelowej jest sposób, w jaki poszczególne papiery wartościowe wpływają na profil ryzyka i zwrotu całego portfela.

Jakie są korzyści z nowoczesnej teorii portfelowej? Nowoczesna teoria portfelowa może być wykorzystywana jako sposób dywersyfikacji portfela. Poprzez integrację zróżnicowanego zestawu aktywów portfel może zmniejszyć swoją wariancję. Inną zaletą nowoczesnej teorii portfelowej jest to, że może być ona wykorzystywana w celu zmniejszenia zmienności. Wprowadzając do portfela aktywa, które są ze sobą ujemnie skorelowane, takie jak amerykańskie obligacje skarbowe i akcje o małej kapitalizacji, portfel może osiągać wyższe stopy zwrotu niż trzymając w portfelu wyłącznie jeden rodzaj aktywów. Ostatecznie, nowoczesna teoria portfela jest wykorzystywana do stworzenia możliwie najbardziej efektywnego portfela.

Jakie znaczenie ma efektywna granica? Efektywna granica, kamień węgielny nowoczesnej teorii portfela, pokazuje zbiór portfeli, które zapewniają najwyższy poziom zwrotu przy najniższym poziomie ryzyka. Gdy portfel znajduje się na prawo od granicy efektywności, charakteryzuje się większym ryzykiem w stosunku do stopy zwrotu. I odwrotnie, gdy portfel znajduje się poniżej nachylenia granicy efektywności, oferuje on niższy poziom zwrotu w stosunku do ryzyka.