Alfa (α) jest terminem używanym w inwestowaniu, aby opisać zdolność strategii inwestycyjnej do pokonania rynku lub jej „przewagę”. Alfa jest zatem często określana również jako „nadwyżka zwrotu” lub „anormalna stopa zwrotu”, co odnosi się do idei, że rynki są efektywne, a zatem nie ma sposobu na systematyczne uzyskiwanie zwrotów przekraczających szeroki rynek jako całość. Alfa jest często stosowana w połączeniu z betą (grecka litera β), która mierzy ogólną zmienność lub ryzyko szerokiego rynku, znane jako systematyczne ryzyko rynkowe.

Alfa jest wykorzystywana w finansach jako miara wydajności, wskazująca, kiedy strategia, inwestor lub zarządzający portfelem zdołał pobić zwrot z rynku w jakimś okresie. Alfa, często uważana za aktywny zwrot z inwestycji, mierzy wyniki inwestycji w stosunku do indeksu rynkowego lub benchmarku, który jest uważany za reprezentanta ruchu rynku jako całości. Nadwyżka zwrotu z inwestycji w stosunku do zwrotu z indeksu odniesienia to alfa inwestycji. Alfa może być dodatnia lub ujemna i jest wynikiem aktywnego inwestowania. Beta natomiast może być uzyskana poprzez pasywne inwestowanie w indeksy.

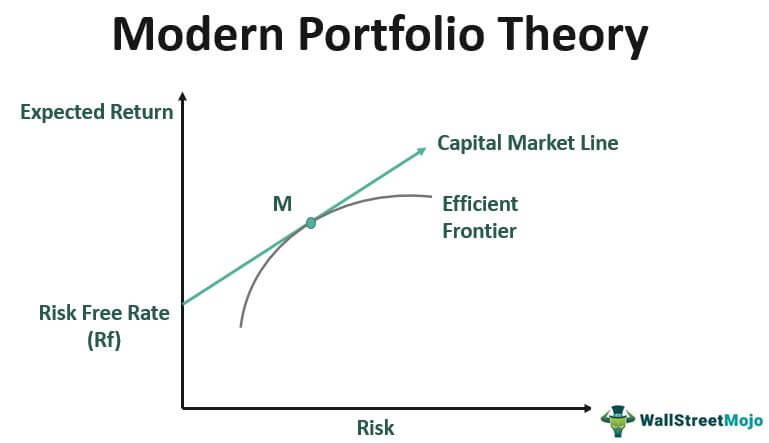

Zrozumienie alfy Alfa jest jednym z pięciu popularnych wskaźników ryzyka inwestycji technicznych. Pozostałe to beta, odchylenie standardowe, R-kwadrat oraz wskaźnik Sharpe’a. Są to wszystkie miary statystyczne wykorzystywane w nowoczesnej teorii portfela (MPT). Wszystkie te wskaźniki mają na celu pomóc inwestorom w określeniu profilu ryzyka i zwrotu z inwestycji.

Aktywni zarządzający portfelem dążą do wygenerowania alfy w zdywersyfikowanych portfelach, przy czym dywersyfikacja ma na celu wyeliminowanie ryzyka niesystematycznego.

Ponieważ alfa reprezentuje wyniki portfela w stosunku do benchmarku, często uważa się, że reprezentuje ona wartość, którą zarządzający portfelem dodaje lub odejmuje od zwrotu funduszu. Innymi słowy, alfa to zwrot z inwestycji, który nie jest wynikiem ogólnego ruchu na większym rynku. Alfa równa zero wskazywałaby, że portfel lub fundusz jest idealnie dopasowany do indeksu odniesienia i że zarządzający nie dodał ani nie stracił żadnej dodatkowej wartości w porównaniu z szerokim rynkiem.

Koncepcja alfy stała się bardziej popularna wraz z pojawieniem się funduszy indeksowych smart beta powiązanych z indeksami takimi jak Standard & Poor’s 500 Index i „Wilshire 5000 Total Market Index”. Fundusze te próbują poprawić wyniki portfela, który śledzi ukierunkowany podzbiór rynku. Pomimo znacznej pożądalności alfy w portfelu, wiele benchmarków indeksowych zdołało pokonać zarządzających aktywami przez zdecydowaną większość czasu. Częściowo ze względu na rosnący brak wiary w tradycyjne doradztwo finansowe, spowodowany tym trendem, coraz więcej inwestorów przechodzi do tanich, pasywnych doradców internetowych (często zwanych roboadvisors), którzy wyłącznie lub prawie wyłącznie inwestują kapitał klientów w fundusze indeksowe, wychodząc z założenia, że jeśli nie mogą pokonać rynku, to równie dobrze mogą się do niego przyłączyć.

Co więcej, ponieważ większość „tradycyjnych” doradców finansowych pobiera opłaty, kiedy jeden z nich zarządza portfelem i uzyskuje zerową alfę, w rzeczywistości oznacza to niewielką stratę netto dla inwestora. Na przykład, załóżmy, że doradca finansowy Jim pobiera za swoje usługi 1% wartości portfela i że w ciągu 12 miesięcy Jimowi udało się wypracować alfę 0,75 dla portfela jednego ze swoich klientów, Franka. Chociaż Jim rzeczywiście przyczynił się do poprawy wyników portfela Franka, opłata pobierana przez Jima jest wyższa niż alfa, którą wygenerował, więc portfel Franka poniósł stratę netto. Dla inwestorów, przykład ten podkreśla znaczenie rozważania opłat w połączeniu ze zwrotami z wyników i alfą.

Hipoteza Efektywnego Rynku (EMH) postuluje, że ceny rynkowe uwzględniają wszystkie dostępne informacje w każdym czasie, a zatem papiery wartościowe są zawsze prawidłowo wyceniane (rynek jest efektywny). W związku z tym, zgodnie z EMH, nie ma sposobu, aby systematycznie identyfikować i wykorzystywać błędne wyceny na rynku, ponieważ one nie istnieją. Jeśli błędne wyceny zostaną zidentyfikowane, są one szybko arbitrażowane, a zatem trwałe wzorce anomalii rynkowych, które można wykorzystać, występują rzadko. Dowody empiryczne porównujące historyczne zwroty aktywnych funduszy inwestycyjnych w stosunku do ich pasywnych benchmarków wskazują, że mniej niż 10% wszystkich aktywnych funduszy jest w stanie wypracować dodatnią alfę w okresie ponad 10 lat, a odsetek ten spada po uwzględnieniu podatków i opłat. Innymi słowy, alfa jest trudna do zdobycia, szczególnie po uwzględnieniu podatków i opłat. Ponieważ ryzyko beta może być izolowane poprzez dywersyfikację i zabezpieczanie różnych rodzajów ryzyka (co wiąże się z różnymi kosztami transakcyjnymi), niektórzy proponują, że alfa tak naprawdę nie istnieje, ale że stanowi ona po prostu rekompensatę za podjęcie niezabezpieczonego ryzyka, które nie zostało zidentyfikowane lub zostało przeoczone.

Poszukiwanie Alfy Inwestycyjnej Alfa jest powszechnie używana do klasyfikacji aktywnych funduszy inwestycyjnych, jak również wszystkich innych rodzajów inwestycji. Często jest przedstawiana jako pojedyncza liczba (np. +3,0 lub -5,0), która zazwyczaj odnosi się do wartości procentowej mierzącej, jak dany portfel lub fundusz radził sobie w porównaniu z indeksem odniesienia (np. 3% lepiej lub 5% gorzej). Głębsza analiza alfy może również obejmować „alfę Jensena”. Alfa Jensena bierze pod uwagę teorię rynkową modelu wyceny aktywów kapitałowych (CAPM) i zawiera w swoich obliczeniach komponent skorygowany o ryzyko. Beta (lub współczynnik beta) jest wykorzystywany w CAPM, który oblicza oczekiwaną stopę zwrotu z aktywów na podstawie własnego konkretnego współczynnika beta i oczekiwanych stóp zwrotu z rynku. Alfa i beta są używane razem przez menedżerów inwestycyjnych do obliczania, porównywania i analizowania zwrotów.

Cały świat inwestycji oferuje inwestorom szeroki wachlarz papierów wartościowych, produktów inwestycyjnych i opcji doradczych do rozważenia. Różne cykle rynkowe mają również wpływ na alfa inwestycji w różnych klasach aktywów. Dlatego też wskaźniki ryzyko-zwrot są ważne do rozważenia w połączeniu z alfa.