Strona główna › Fora › Sezonowość Rynku › Sezonowość Rynku

- Temat jest pusty.

-

AutorWpisy

-

18.01.2023 o 15:23 #473

Sezonowość Rynku

Wbrew pozorom wielu inwestorów wierzy w mity, które osobiście podpisuję pod kategorię „Sprzedaj w maju”. Sell in May pochodzi od starego powiedzenia, „Sell in May, go away” – co ma oznaczać, że lato ma słabe zyski. Tego rodzaju mity obejmują wszystkie wierzenia dotyczące miesięcy w roku, dni tygodnia, świąt. Rajdy Świętego Mikołaja. Efekt października. Efekt poniedziałku. Efekt piątku. Rajd letni. Potrójne czarowanie. Efekt końca miesiąca. Inwestorzy zazwyczaj nie wierzą we wszystkie te rzeczy naraz. Wierzą w niektóre, a w inne nie. Ale nie sprawdzają, które i czy w ogóle jakiekolwiek z nich jest prawdziwe. „Kto by wierzył w rajd Świętego Mikołaja? To nawet brzmi głupio” – może powiedzieć jeden z inwestorów, przygotowując się na koniec miesiąca. Prawdopodobnie instynktownie wiesz, że są to bzdury. Jednak media uwielbiają nam o nich przypominać i mówić nam, że jeżeli rynek zrobił coś w piątek, to coś innego powinno wydarzyć się w poniedziałek.

Istnieje spora liczba opublikowanych badań – niektóre w czasopismach naukowych, które powinny wiedzieć lepiej, a inne opisane w popularnych mediach – pokazujących, że od czasu X do Y, jeśli kupisz w dniu A i sprzedasz w dniu C, pokonasz rynek.

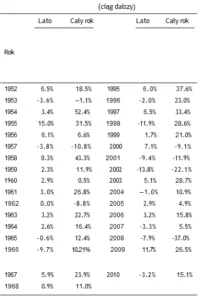

”Sprzedaj w maju, odejdź” to jeden z tych popularniejszych mitów i był on naprawdę długo na fali. Istnieje od dziesięcioleci, a jego popularność przychodzi i odchodzi wraz z jego szczęściem. W pewnym momencie mogło to mieć nawet pozorny sens ekonomiczny. Ponieważ lato charakteryzowało się lekkim spowolnieniem amerykańskiego biznesu, związanym z cyklami rolniczymi, a później z cyklami urlopowymi. Nawet teraz duża część Europy w zasadzie nie pracuje w ciepłych miesiącach. Ale czy jest to prawdą teraz, jeśli kiedykolwiek było? To nigdy nie był prawdziwy cykl giełdowy. Jest to głupie i ewidentnie fałszywe, a przynajmniej wiara w jego skuteczność to działanie na oślep i na zasadzie ”co mi się wydaje”. Czy to możliwe, że w erze natychmiastowej, bezprzewodowej komunikacji 24/7, w miesiącach letnich panuje rutynowy letarg arbitrażowy? Wielu szanowanych inwestorów uważa, że letnie miesiące są złe dla akcji, ale w rzeczywistości jest to bardzo łatwe do sprawdzenia. Tabela, która znajduje się poniżej przedstawia stopy zwrotu z rynku za okres od czerwca do sierpnia, wraz z całkowitą stopą zwrotu za każdy rok, począwszy od 1926 roku. W tabeli średnia całkowita stopa zwrotu za okres od czerwca do sierpnia wynosi 4,4%, co sprawia, że stopy zwrotu są średnio dodatnie i biją na głowę stopy zwrotu z gotówki czy obligacji. Oczywiście sam rynek generalnie częściej przyjmuje wartości dodatnie niż ujemne. Uwaga: Wiele razy zdarzało się, że miesiące letnie były bardzo silne. Fakt, że jest to wyraźnie więcej pozytywów niż negatywów, mówi, że strategia „sprzedaj w maju, odejdź” jest stratą pieniędzy. Niektórzy inwestorzy twierdzą natomiast, że „sprzedaj w maju” tak naprawdę oznacza, że letnia połowa roku jest gorsza od zimowej – od maja do października przynosi mniejsze zyski niż od listopada do kwietnia. Średnio, od maja do października przyniosły nieco mniej niż zimowa połowa roku, ale nadal są pozytywne. Co ci to mówi? Chcesz siedzieć w gotówce i przynosić znacznie mniej? Nie ma żadnego ekonomicznego powodu, dla którego jeden zestaw sześciu miesięcy miałby być lepszy od drugiego. Dlaczego od maja do października? Dlaczego nie „sprzedaj w lipcu, żebyś nie płakał”?

To nie jest tak, jak w przypadku mitu „ropa kontra akcje”, gdzie istnieje 50/50 szans na to, że dwie zmienne potwierdzą wcześniej ukształtowane uprzedzenia inwestora (choć wyznawcy tego mitu z pewnością są winni zarówno iluzji ważności, jak i uprzedzeń). Jeśli dane lato jest pozytywne, zwolennicy „sprzedaj w maju” powiedzą po prostu, że należy stosować dłuższe okresy obserwacji (lub krótsze). Brakuje im zimnej, twardej prawdy, że w miesiącach letnich rynek jest oczywiście częściej pozytywny niż negatywny.

A co z innymi sezonowymi mitami – takimi, które przestrzegają nas przed pewnymi dniami, miesiącami, świętami i tak dalej?

Czy któryś z nich jest prawdziwy? Nie. Wszystkie one rozpadają się pod wpływem analizy statystycznej. Pamiętaj, że nawet jeśli coś wydaje się mieć korelację, musisz pokazać, że działa to również za granicą i być w stanie zademonstrować fundamentalną ekonomię, dlaczego powinno działać. Nie da się tego zrobić z żadnym z tych przypadków. Załóżmy, że efekt poniedziałku, by wybrać tylko jeden, jest prawdziwy. W pewnym sensie tak jest. Efekt poniedziałku mówi nam, że poniedziałek będzie kontynuował trend z piątku. Jeśli piątek jest pozytywny, poniedziałek też taki będzie; jeśli piątek jest negatywny, spodziewaj się gorszego poniedziałku. Jest to równocześnie sprzeczne z innym popularnym mitem – „efektem weekendu”, który mówi, że ceny akcji spadają w weekend. Ale nieważne. Na razie, po prostu pomyśl, że efekt poniedziałku faktycznie działa.

Działa, jeśli się go źle uwzględni. W latach, w których rynek zwyżkuje, piątek i poniedziałek oraz każdy inny dzień są bardziej prawdopodobne, że będą pozytywne niż negatywne. Więc w tych latach, piątek, każdy piątek – pozytywny lub negatywny – ma tendencję do prowadzenia do pozytywnego poniedziałku. A ponieważ w latach hossy jest więcej pozytywnych niż negatywnych piątków, schemat ten działa. W latach rynku niedźwiedzia, piątki, poniedziałki i każdy inny dzień mają tendencję do bycia bardziej negatywnymi niż pozytywnymi. Każdy piątek w roku rynku niedźwiedzia jest bardziej prawdopodobne, że po nim nastąpi poniedziałek ze spadkiem niż poniedziałek ze wzrostem – to samo dotyczy każdego innego dnia tygodnia. Więc to działa. Ale to jest tylko to co chcesz zobaczyć, jeżel szukasz argumentu dla działania tej reguły. Fakt, że rynek wzrasta średnio przez około dwie trzecie czasu, sprawia, że każdy dzień, po którym następuje jakikolwiek dzień, ma większe szanse na wzrost niż na spadek, co sprawia, że podstawowa zasada działa – jeśli się ją źle uwzględni – ale nadal jest myląca i przynosi straty. Nie ma dobrych dowodów statystycznych na poparcie któregokolwiek z tych mitów.

Tabela niżej ilustruje średnie miesięczne całkowite stopy zwrotu dla indeksu S&P 500 od 1926 roku. Wszystkie średnie stopy zwrotu są dodatnie, z wyjątkiem nieznacznie ujemnego (średnio) września, ponieważ rynek częściej jest dodatni niż ujemny. Gdyby istniała jakakolwiek prawda o mitach związanych z sezonowością, pewien miesiąc (lub miesiące) zdmuchnąłby pozostałe. Niektóre miesiące wyglądają średnio lepiej niż inne – ale pamiętajmy, że jest to średnia i uwzględnia zmienność rynku oraz losową naturę szczęścia. Oczywiście, nie można oczekiwać zwrotu 1,66% w kwietniu i 1,06% w listopadzie. Uśrednienie tego w przeszłości nie mówi nic o tym, co może się zdarzyć w przyszłości, ponieważ liczby te zawierają przeszłe szczęście losowe, które może być inne niż przyszłe szczęście losowe. To pokazuje, że nie ma żadnej wiarygodności dla żadnego z sentymentalnych mitów dotyczących dni, miesięcy, pór roku i tak dalej. Wszystko, co każdy miesiąc w roku może ci powiedzieć, to kiedy zmienić zegary lub zasadzić kukurydzę. Moim zdaniem wiele z tych mitów zostało rozpowszechnionych przez kogoś, kto kiedyś chciał zarobić trochę pieniędzy na prowizjach, nakłaniając inwestorów do zbyt częstego zawierania transakcji i zarabiając na opłatach transakcyjnych. Jestem pewien, że niektórzy doradcy propagują te rzeczy w złych intencjach.

Jeżeli ktoś namawia Cię do zawarcia transakcji na akcjach z powodu rzekomego ruchu związanego z sezonową powtarzalnością, właściwie jedynym co wystarcza do rozwiania wątpliwości jest prośba o dane potwierdzające dane założenie. W większości przypadkó takich danych nie będzie.

Jeżeli ktoś namawia Cię do zawarcia transakcji na akcjach z powodu rzekomego ruchu związanego z sezonową powtarzalnością, właściwie jedynym co wystarcza do rozwiania wątpliwości jest prośba o dane potwierdzające dane założenie. W większości przypadkó takich danych nie będzie. -

AutorWpisy

- Temat ‘Sezonowość Rynku’ jest zamknięty na nowe odpowiedzi.