W ostatnich latach liczba nowo pojawiających się Exchange-Traded Funds znacznie wzrosła, tym samym oferując ludziom niezliczone możliwości wyboru inwestycji. Media opisują to jako kolejną oznakę rosnącej popularności inwestowania pasywnego – co w opinii Finansowej Edukacji jest błędnym określeniem. Wiele ETF-ów jest wyspecjalizowanych, i pasywnych tylko z nazwy. Nie czyni ich to od razu ani dobrymi ani złymi, ale Finansowa Edukacja uważa, że zjawisko to podkreśla, dlaczego samo inwestowanie w ETF-y nie musi oznaczać pasywnej strategii inwestycyjnej.

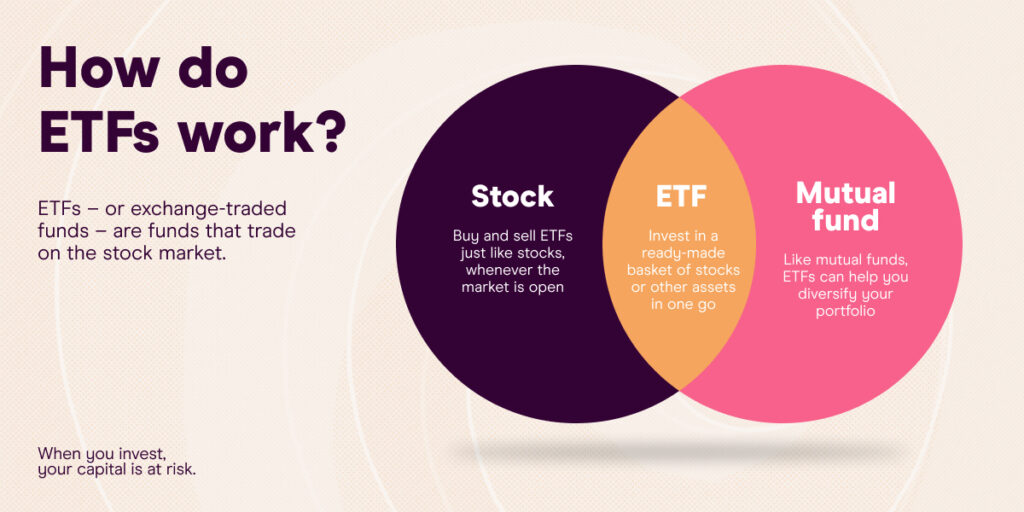

Ludzie mają tendencję do myślenia o ETF-ach jako o pasywnych inwestycjach, ponieważ starają się one replikować wyniki indeksu. Brzmi to bardzo podobnie do funduszu indeksowego – oryginalnego produktu pasywnego inwestowania. Porównanie to jednak nie uwzględnia pewnych kluczowych różnic. Fundusze indeksowe zazwyczaj oferują tanią ekspozycję na dobrze zdywersyfikowane indeksy przy minimalnych kosztach. Nie są one przedmiotem obrotu na giełdach i są wyceniane tylko raz dziennie na zamknięciu rynku. Idea stojąca za nimi – i za inwestowaniem pasywnym – jest taka, że nie jest możliwe, aby inwestorzy pokonali benchmark rynkowy w czasie, więc równie dobrze można po prostu posiadać cały benchmark rynkowy przez cały czas i przestrzeń, czerpać zyski podobne do rynkowych i cieszyć się życiem. Proste, tanie i w praktyce trudne do wykonania. Tak się składa, że inwestorzy nie zawsze są świetni w kupowaniu i trzymaniu jednej rzeczy przez cały horyzont inwestycyjny.

Ale ETF-y nie są nawet stworzone do tego celu. Handlują one w ciągu dnia na giełdach – stąd ich nazwa – więc chociaż niektórzy uważają ich konstrukcję za pasywną, są one zazwyczaj wykorzystywane aktywnie. Wielu inwestorów łączy wybrane ETF-y z nadzieją na pokonanie rynku, przecząc zasadom pasywnego inwestowania. Inni używają ich do wchodzenia i wychodzenia z rynku lub jego określonych obszarów – jest to kolejna wyraźna próba osiągnięcia lepszych wyników od szerokich indeksów, nawet tych, które śledzą produkt pasywny.

Nowsze ETF-y potwierdzają tę tezę. Wraz z rozwojem ETF-ów rosły również niszowe indeksy giełdowe. Obecnie istnieje więcej indeksów niż akcji. Zamiast śledzić ustalone indeksy, większość nowych ETF-ów tworzy własne indeksy – co wydaje się być chwytem marketingowym mającym na celu kapitalizację „pasywnego” inwestowania, popularności ETF-ów i ogólnie chłodnego sentymentu do aktywnie zarządzanych funduszy.

Naszym zdaniem większość nowych ETF-ów nie jest również dobrze zdywersyfikowana – reprezentuje jedynie wąski segment rynku – co może być mylące, jeśli próbujesz zastosować podejście pasywne. ETF może mieć cechy pożądane przez inwestorów, ale ważne jest, by wiedzieć jak jest skonstruowany, co się w nim znajduje i jak się zachowuje – sam w sobie i ze wszystkimi innymi elementami portfela inwestycyjnego. W naszej nie jest to szczególnie pasywna strategia.

Co więcej, indeksy są zazwyczaj zarządzane aktywnie, ponieważ są ważone według pewnych określonych kryteriów, takich jak wyceny lub nawet niektórych czynników jakościowych, jak na przykład ekologia i to co mówi się w okół niej czy inne popularne w danym momencie tematy. Nie wypowiadamy się o zaletach czy wadach takich czynników, ale żaden z nich nie będzie nigdy w rzeczywistości strategią pasywną… W związku z tym, nawet jeśli Tobie, inwestorowi, udaje się być pasywnym, ETF-y, które bierzesz pod uwagę, mogą być w rzeczywistości zarządzane aktywnie, co powoduje zatarcie granicy.

Zjawisko to jest szczególnie widoczne w nowej klasie funduszy ETF typu „smart beta”. Ich wyraźnym celem jest pobicie szerokich indeksów ważonych kapitalizacją, co jest całkowicie sprzeczne z tezą pasywnego inwestowania. Zamiast kapitalizacji (tzn. wielkości spółki w dolarach), czyli tego, na co rynek wycenia składniki indeksu, te ETF-y ważą spółki według innych czynników m.in. sprzedaż, zyski, dywidendy, zmienność lub dowolny inny kwantyfikowalny miernik, samodzielnie lub w kombinacji. Idea jest taka, że jeden czynnik napędza wyższe zyski.

Nie różni się to zbytnio od funduszy wzajemnych, które koncentrowały się na wartości, wzroście lub jakimkolwiek innym czynniku preferowanym przez zarządzającego funduszem.

Wiele z tych ilościowych strategii ETF zostało przetestowanych wstecz, aby wykazać ich rzekomą wyższość. Jednak na rynkach każda przewaga, a zwłaszcza możliwa do zidentyfikowania formuła lub podejście oparte na regułach, jest zwykle zbyt szybko eliminowana. Jak mówi szalenie popularny disclaimer: Wyniki osiągnięte w przeszłości nie są gwarancją przyszłych wyników.

Inwestowanie czynnikowe zakłada, że wybrane kryteria są trwałe. Jednakże naszym zdaniem, inwestowanie w fundusz ETF w większości przypadków jest bardzo podobne i dokładnie tak samo aktywne, jak inwestowanie w typowy fundusz inwestycyjny. Jedyna różnica polega na tym, że przerzucamy odpowiedzialność z zarządzającego na strategię, którą staramy się replikować lub samoistnie tworzyć. Jeśli jednak nie wiesz, jak funkcjonuje ETF i do czego został zaprojektowany, możesz podejmować bardziej aktywne decyzje, niż zdajesz sobie z tego sprawę.