le razy spotkałeś się z powiedzeniem „Don’t fight the Fed”? Założenie to sugeruje, że inwestorzy nie powinni handlować przeciwko działaniom amerykańskiej Rezerwy Federalnej. To podstawowe założenie zakłada, że kiedy Fed obniża stopy (luzuje politykę monetarną) to jest to korzystne dla akcji, a kiedy podnosi stopy (zacieśnia politykę monetarną) to jest to szkodliwe dla akcji. Tak więc według tej zasady, sprzedawanie akcji, gdy Fed obniża stopy lub kupowanie akcji, gdy podnosi stopy, jest niemądrym posunięciem.

Możemy zakładać, że jeżeli jakieś stwierdzenie inwestycyjne jest powtarzane przez dużą część inwestorów i staje się powszechne, może być prawdziwe. Uważamy jednak, że należy być podejrzliwym w stosunku do każdej zasady, która sugeruje, że: Zawsze, gdy dzieje się coś X, należy kupować, a gdy dzieje się coś Y, należy sprzedawać. Czy to nie brzmi zbyt banalnie? Czy złożony rynek może sobie pozwolić na taką prostotę? Niektóre zasady potrafią bardziej zaszkodzić inwestorom niż pomagać.

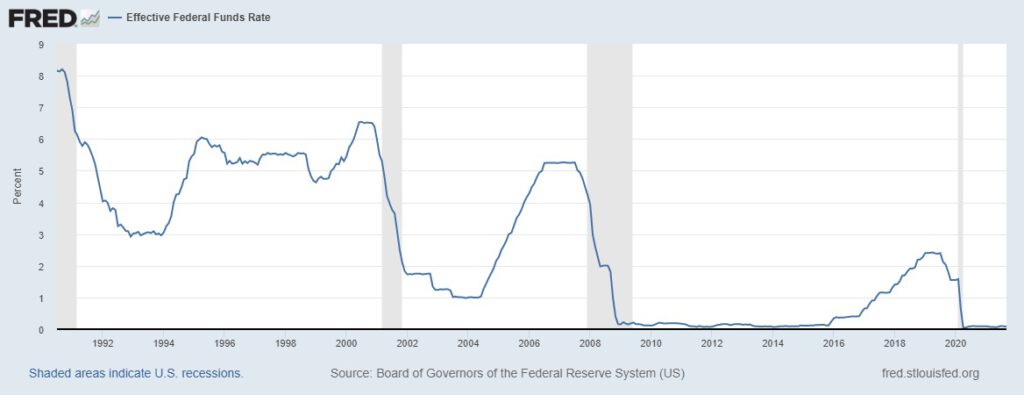

Historia dostarcza wielu dowodów obalających mit „Nie walcz z Fed”. Uważamy, że wykorzystanie historii do przetestowania każdej hipotezy rynkowej może zaoszczędzić Ci bólu i nie jest to jedyny wyjątek. Jeżeli tego nie sprawdzisz możesz nie mieć możliwości stwierdzenia, czy Twoja strategia ma szansę zadziałać, czy też jest jedynie spekulacją. Na szczęście, łatwo jest przetestować powiedzenie „Nie walcz z Fed”, a dowodów przeciwnych jest wiele. Na przykład, od 2001 do 2003 roku, Fed stale obniżał stopy procentowe a mimo to akcje spadały. Gdyby kierować się logiką tego starego porzekadła, to po obniżce stóp przez Fed byłby to dobry moment na kupno akcji, a jednak tak się nie stało. Równie wymowne jest to, że w latach 2004-2006 Fed podnosił stopy siedemnaście razy, ale rynek byka nadal przynosił inwestorom niezłe zyski.

Lata później, kiedy rozpoczął się najgorszy rynek niedźwiedzia od czasów Wielkiego Kryzysu, Fed obniżył stopy dziesięciokrotnie, począwszy od końca 2007 roku. Mimo to, S&P 500 spadł o 54% po pierwszej obniżce stóp, aż do dna rynku niedźwiedzia na początku marca 2009 roku. Od 2015 do 2018 Fed podnosił stopy dziewięć razy, a mimo to rynek byka trwał dalej. Inwestorzy, którzy zgodzili się na pierwszą podwyżkę stóp przez Fed w tym cyklu rynkowym i sprzedali akcje pod koniec 2015 stracili 30% zysków z rynku amerykańskiego w tym okresie.

Cechą charakterystyczną każdej naprawdę użytecznej strategii inwestycyjnej jest spójność i przewidywalność. Nawet jeśli przyjmiemy perspektywę długoterminową, niewiele dowodów wskazuje na to, że „Nie walcz z Fedem” jest niezawodną maksymą inwestycyjną. W rzeczywistości okazuje się że, akcje mogą rosnąć lub spadać pod wpływem rosnących lub malejących stóp procentowych. Co więcej, znaczenie ma również stopień, w jakim Fed zmienia stopy. Na przykład, podczas gdy ogromne ruchy stóp w krótkim czasie mogą wstrząsnąć rynkami, stopniowe ruchy – w górę lub w dół o 25, 50, a nawet 100 punktów bazowych – nie zmienią akcji w żadnym kierunku w dłuższym okresie.

Innym aspektem, który ma wpływ na rynki – prawdopodobnie większy niż sama zmiana stóp – jest decyzja banku centralnego w stosunku do oczekiwań inwestorów. Doskonałym przykładem działania banku centralnego w sposób sprzeczny z oczekiwaniami inwestorów była katastrofalna decyzja Europejskiego Banku Centralnego z II kwartału 2011 r. o podniesieniu krótkoterminowych stóp procentowych z 1% do 1,5% w ciągu zaledwie kilku miesięcy. To wystraszyło inwestorów i zdławiło aktywność kredytową, tym samym hamując gospodarkę regionu i wpychając ją w głębszą i dłuższą recesję.

Nie uważamy, że można całkowicie zignorować decyzje Fed, ale też nie należy opierać swoich decyzji inwestycyjnych wyłącznie na ruchach stóp. Inwestorzy powinni mieć na uwadze decyzje banków centralnych w zakresie polityki monetarnej, biorąc pod uwagę ich potencjalny wpływ na rynek, gdy są one skrajnie błędne. Jednak wszystkie zmiany stóp procentowych najlepiej jest rozpatrywać w kontekście, a nie jako święty pojedynczy punkt danych. Istotny kontekst obejmuje wielkość, skalę i tendencję zmian stóp procentowych. Ważne jest również tło ekonomiczne, polityczne i nastrojowe, na którym rozgrywają się poszczególne obniżki stóp. Zmiany stóp procentowych Fed są ważne, ale zawsze są częścią szerszego kontekstu.